Tante volte ho sottolineato quanto siano importanti i rapporti della CFTC (Commodoty Futures Trading Commission) che settimanalmente pubblica le posizioni long e short prese dalle differenti categorie di traders nel mercato dei futures. Si tratta di una fonte determinante per monitorare il sentiment e la strategia di mercato guardando ai poteri forti che hanno l’obbligo di trascrivere e comunicare le loro posizioni al governo statunitense.

I dati e i grafici del report, definito anche Cot Index, rendono noto l’open interest delle posizioni dei traders commercial, degli operatori non commercials oltre all’indirizzo assunto dalle “non reportable position” ovvero gli small speculators. Un valido metodo per usare il Cot é quello di osservare le posizioni terminali long e short, perchè in tal caso l’unica cosa che può accadere è un’inversione di tendenza. In breve, quando tutti sono lunghi su una valuta necessariamente si dovrà ricominciare a vendere e viceversa.

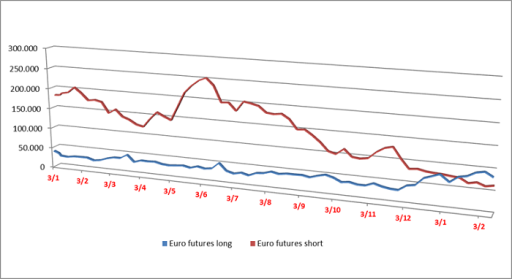

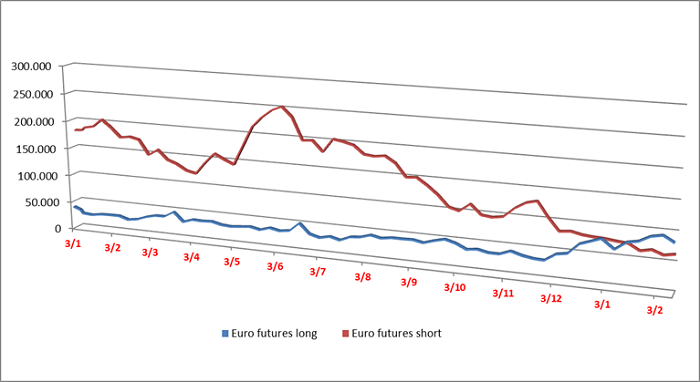

Per operare rimanendo in sintonia con il mercato senza rischiare di aprire una posizione contraria all’andamento delle contrattazioni generalmente si controllano le posizioni degli operatori non commercial (hedge funds, traders trend following), che, attraverso l’uso della leva finanziaria, adottano un atteggiamento aggressivo sul mercato alimentando la direzione del prezzo. Per questo motivo i due grafici riportati possono aiutare ad inquadrare la situazione attuale consentendoci di confrontare sotto due differenti aspetti le posizioni in acquisto ed in vendita dei large traders (hedge funds, fondi di investimento..ecc..) sul future della moneta unica europea.

La prima chart evidenzia l’andamento long e short dall’inizio del 2012, mentre nel successivo grafico è rappresentato il rapporto tra gli acquisti e le vendite degli operatori trend following. Le rispettive indicazioni che è possibile dedurre dai due grafici sono un graduale ma sostanziale incremento delle posizioni long con conseguente movimento divergente della linea degli acquisti rispetto a quella delle vendite. Ciò potrebbe preannunciare un imminente golden cross ed una ripresa dell’apprezzamento della divisa comunitaria sul dollaro americano e sulle restanti majors.

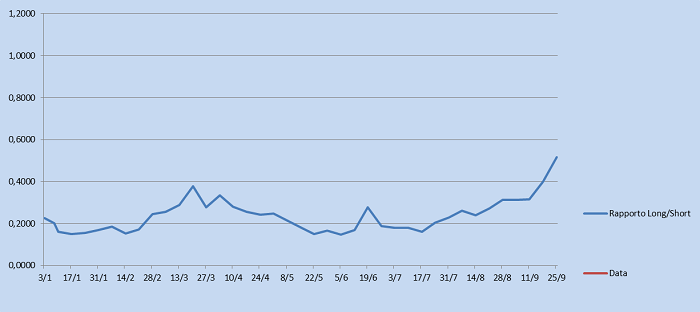

Nella seconda grafica invece ho ponderato le posizioni: qui sottolinerei il break out a quota 0.4000 compreso in una scala di valori che ho ottenuto dividendo i dati long e short riportati dai singoli rapporti settimanali del CFTC a partire dall’inizio dell’anno in corso. In conclusione, tenuto conto anche degli aumenti di questo ultimo periodo delle posizioni in vendita degli operatori commercial (istituzionali come Merryll Lynch, Goldman Sachs..), che in questa occasione non ho menzionato e di cui é nota la strategia contrarian, potremmo trovarci in una fase delicata come quella di una vera e propria inversione del ciclo del mercato del rapporto principale.

Buon weekend

Appuntamento a martedì su forexguida.com

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.forexguida.com.