Le opzioni finanziarie sono strumenti derivati, fondamentali per operare sul mercato del Forex. Diverse sono gli strumenti di cui ci si può dotare nel momento in cui si vuole intraprendere un’attività nel Foreign Exchange Market, tra questi quelli maggiormente diffusi sono:

– Le Forward transaction;

– I Futures;

– Lo swap;

– Lo spot.

Chi fa Forex non può non conoscere lo strumento del Forward Transaction. Si tratta, sinteticamente, di un contratto “forward”, ossia un contratto che genererà effetti solo in futuro (alla data prestabilita nel contratto) e ad un prezzo stabilito, passando pertanto per un tasso di cambio, anche in questo caso, prestabilito.

Il vantaggio principale di questo strumento è legato alla possibilità di ridurre il rischio legato alla volatilità dei tassi di cambio delle valute.

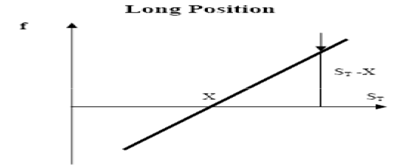

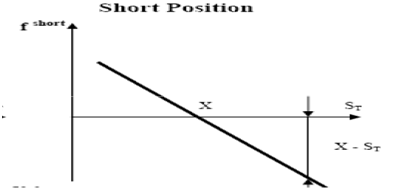

In gergo si dice che chi acquista assume una posizione lunga (al rialzo), mentre chi vende assume una posizione corta (al ribasso).

Detto in parole povere, l’acquirente, prevedendo che il prezzo in futuro aumenterà, blocca il prezzo stipulando con un contratto forward.

Il caso opposto accadrà per il venditore. Ad esempio, così come suggerito dalla figura “Short Position”, il venditore, prevedendo che il prezzo in futuro crollerà, avrà interesse a bloccare la transazione fissando un prezzo superiore a quello che prevede si praticherà in futuro.

Si parlerà di Forward Rate Agreement (FRA) quando due parti si accordano su un tasso di interesse fisso da applicare su un determinato capitale, per un periodo di tempo futuro (la cui durata sarà prestabilita).

Ad esempio, l’azienda X stipula con un soggetto Y un FRA a 3 mesi il 10 gennaio (scadenza 10 Aprile) ad un tasso del 6%, su un capitale pari a 100 milioni. Il tasso di riferimento (settlement rate) è l’Euribor a tre mesi.

L’azienda X il 10 Aprile dovrà ricevere un deposito pari a 100 milioni, impegnandosi a pagare un tasso fisso del 6%. Dunque questa azienda avrà fatto un buon affare se si verificherà un rialzo dei tassi nel periodo che va dal 10 Gennaio al 10 Aprile, ricevendo pertanto da Y il differenziale Euribor corrente – 6%.

Per l’investitore, il soggetto Y invece per valutare la bontà o meno dell’operazione bisognerà confrontare il tasso fisso, garantito dall’azienda X, con il costo opportunità del capitale del soggetto Y.

Maria Domenica Salzillo

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.forexguida.com.