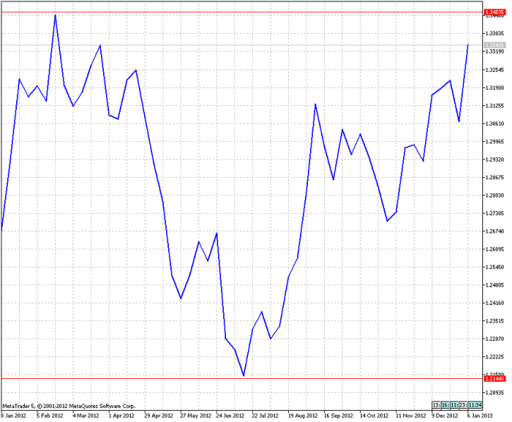

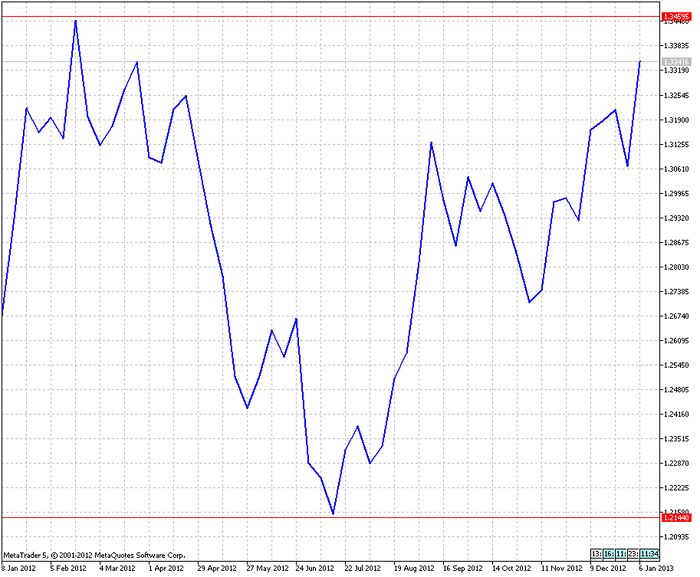

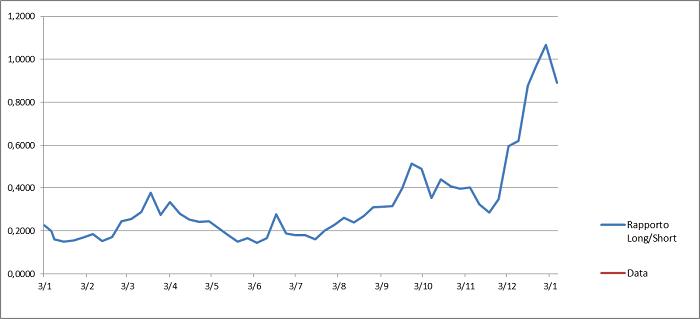

La scelta del margine che deve accompagnare ogni transazione finanziaria sul mercato dei cambi é spesso legata alla situazione presente sul mercato CME del future della moneta unica, e ai movimenti registrati sull’etf “Fxe” di Eurodollaro. In particolare, la relazione tra acquisti e vendite degli investitori trending consente di valutare il prezzo attuale con l’aspetto quantitativo delle transazioni long e short presenti sul tavolo delle negoziazioni.

Confrontando le posizioni buy e sell degli operatori trend following si ottiene un valore numerico che é direttamente paragonabile alla quotazione; nel particolare verificheremo una certa proporzionalità tra prezzo e quantità, con la conseguenza che al ridursi del valore “long/short” il prezzo diminuisce, mentre al suo incremento il cambio si apprezza.

Il margine da utilzzare nello scambio valutario dovrebbe riflettere anche la strategia di commercio che si sta attuando: se aspiriamo ad un metodo di scalping manuale dove è possibile aprire e chiudere decine di operazioni a seduta, il 5% del capitale utilizzato può essere sufficiente ed adeguato per decidere di monetizzare una perdita e ricominciare con l’operazione successiva; il suggerimento invece cambia nel momento in cui durante una giornata di trading si tenda ad una o poche altre operazioni.

In quest’ ultimo caso gli interest sulle opzioni restituiranno le aree reali di resistenza e di supporto difese dal mercato istituzionale, mentre le transazioni riportate dal Cot Index permetteranno di valutare l’affidabilità di un trend. Cercare di giudicare quale sia l’approccio migliore dipende dalle caratteristiche tecniche e psicologiche di ogni trader: alcuni preferiscono incassare una piccola minusvalenza recuperando subito dopo con lo scambio successivo, confidando nel fatto che statisticamente per un investitore con un’esperienza di almeno un anno le operazioni in profitto generalmente superano in modo significativo quelle in perdita;

altri propendono per un trading meno frenetico, più compassato, che stressa meno, e scelgono l’entrata a mercato solo dopo che si è consolidata una direzionalità fortemente sostenuta dalla strategia di mercato. In tal caso il margine disponibile é funzione delle aspettative di profitto e oscilla dai 1000 ai 5000 ticks/pips.

Appuntamento a domani su trading blog

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.forexguida.com.