Per capire la strategie di hedging è molto importante avere chiaro il concetto di correlazione tra valute. La correlazione è un indicatore che ci permette di evitare errori e di mettere in atto strategie basate sulla diversificazione.

Per capire la strategie di hedging è molto importante avere chiaro il concetto di correlazione tra valute. La correlazione è un indicatore che ci permette di evitare errori e di mettere in atto strategie basate sulla diversificazione.

Dal momento che la correlazione tra EUR/USD e AUD/USD tradizionalmente non è vicina al 100%, un trader può usare questi 2 cross per diversificare il proprio rischio.

Se un trader si aspetta un ribasso del dollaro, invece di comprare 2 lotti di EUR/USD potrebbe comprare un lotto di EUR/USD ed uno di AUD/USD. La correlazione ,che non si avvicina al 100%, permetterebbe una buona diversificazione e quindi un abbassamento del livello di rischio.

In più le banche centrali Australiane ed europee hanno politiche monetarie diverse, quindi in caso di trend positivo del dollaro il dollaro Australiano potrebbe risultarne meno affetto rispetto all’Euro, oppure il contrario.

Inoltre un trader potrebbe usare la differenza di valori tra i pips nel seguente modo. Consideriamo EUR/USD e USD/CHF che hanno una correlazione negativa quasi perfetta. Un pip in un lotto standard EUR/USD vale $10 mentre in USD/CHF vale attualmente circa $9.

Questo fatto da l’opportunità al trader di limitare (hedging) l’esposizione su EUR/USD investendo anche su USD/CHF.

Ecco come funziona l’hedging:

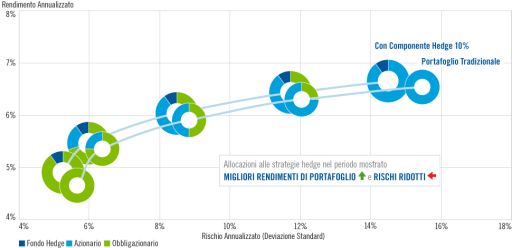

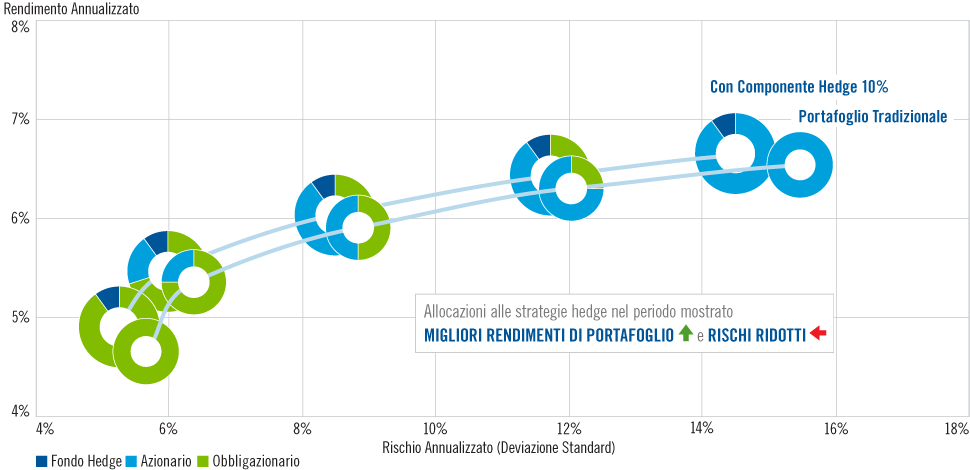

Poniamo che un trader abbia un portfolio fatto di 2 posizioni short: un lotto standard di EUR/USD ed un lotto di USD/CHF entrambi in vendita. Se EUR/USD aumentasse di 10 pips il trader perderebbe $100 dollari. Dal momento che USD/CHF si muove mediamente in direzione opposta la posizione short su USD/CHF sarebbe probabilmente in profitto, in particolare se la scorrelazione fosse del 100% il trader avrebbe recuperato circa $90 da quest’ultima posizione riducendo la perdita globale sul portfolio a soli $10.

Chiaramente l’hedge fa si che i profitti siano minori nel caso in cui il cross EUR/USD sia in discesa, cioè nel caso che abbiamo indovinato il trend, ma nel caso in cui non avessimo indovinato il trend le perdite sarebbero sicuramente minori.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.forexguida.com.