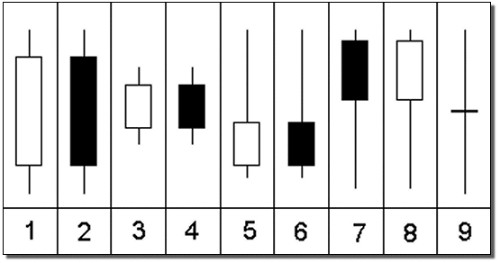

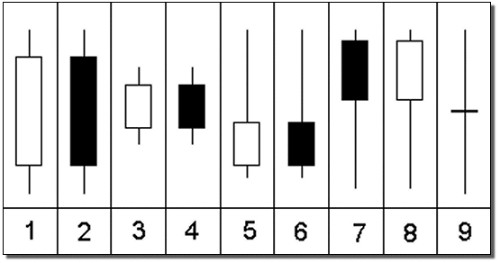

Moltissimi trader utilizzano l’analisi dei pattern candlestick per definire quelle che sono le loro entrate e uscite dal mercato. Ma siamo proprio sicuri che l’analisi candlestick funzioni sempre?.

Moltissimi trader utilizzano l’analisi dei pattern candlestick per definire quelle che sono le loro entrate e uscite dal mercato. Ma siamo proprio sicuri che l’analisi candlestick funzioni sempre?.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.forexguida.com.