pitale (C.O.C.).

pitale (C.O.C.).Essendo l’argomento alquanto complesso e di non ridotto contenuto, saranno in questa sede analizzate soltanto le principali problematiche connesse all’individuazione del più opportuno tasso.

Tra i modelli rischio-rendimento quello maggiormente utilizzato nella pratica delle Merchant Banks vi è il metodo del CAPM (Capital Asset Pricing Model).

Tale modello stima il c.o.c. dal punto di vista di un investitore.

C.o.c.=r+ s

r: rappresenta la remunerazione finanziaria del puro capitale impiegato in investimenti esenti da rischio (risk free rate, da ora indicato con r_f);

s: è la remunerazione per il rischio dell’investimento specifico.

Per il calcolo della componente s s’incontrano invece maggiori difficoltà.

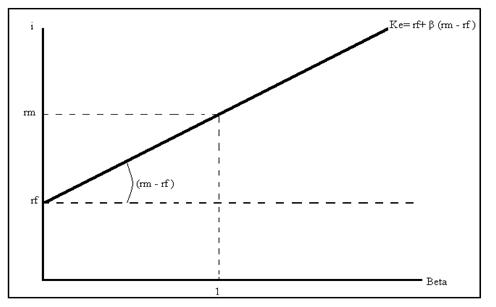

s= β (r_m- r_f )

r_m: rappresenta il rendimento generale di tutti i titoli rischiosi presenti sul mercato;

r_f: indica il rendimento dei titoli privi di rischio;

β: è il coefficiente che misura il rischio della specifica azienda.

La stima del coefficiente β, che indica la sensibilità del singolo titolo al rischio sistemico, avviene attraverso l’applicazione di una formula statistica, ossia

Come si può desumere Dalla Figura, il c.o.c aumenta linearmente in funzione del coefficiente β. Infatti, se β > 1 il titolo è più rischioso; il caso opposto accadrà se 0 <β<1, in tal caso infatti, i titoli saranno meno rischiosi.

Maria D. Salzillo

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.forexguida.com.