Di derivati si sente sempre un gran parlare, ma quali sono i metodi per misurare la “qualità” di ciò che acquistiamo?

Di derivati si sente sempre un gran parlare, ma quali sono i metodi per misurare la “qualità” di ciò che acquistiamo?

In particolare in questo post analizziamo quali sono gli indici che ci permettono di misurare il rischio al quale gli investitori risultano esposti nel momento in cui acquistano un’opzione.

Ricordiamo che l’opzione è un derivato che attribuisce al soggetto che l’acquista la facoltà di vendere (put) o acquistare (call) a scadenza il sottostante ad un determinato prezzo. Per misurare il rischio di tale derivato si utilizzano gli indici di sensibilità.

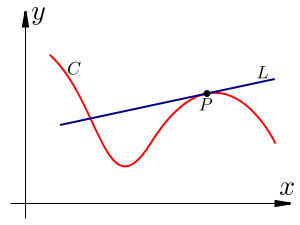

Il primo di essi si chiama Delta, esso permette di misurare la variazione del prezzo al variare del prezzo del sottostante. In poche parole esso rappresenta la pendenza della curva che lega il prezzo dello strumento derivato al valore sottostante. Tale indice è molto importante per determinare se a scadenza l’opzione risulterà esse in the money (quindi esercitabile) o out of the money (quindi non esercitabile perché non conveniente).

Un altro indice è il Gamma, che rappresenta la variazione del Delta al variare del sottostante. Esso non è altro che la derivata seconda della funzione precedentemente indicata, e permette di coglierne la curvatura. Le opzioni in the money e out of the money hanno un Gamma pari o vicino allo zero, essendo poco sensibili alle variazioni del sottostante; quelle at the money o quelle prossime a scadenza hanno un Gamma elevato.

Il terzo indice è il Theta, che rappresenta la variazione del prezzo al diminuire del tempo residuo. Al ridursi del tempo, si riduce il valore di una qualunque opzione.

Il quarto è il Vega, che indica le variazioni del prezzo delle opzioni al variare delle volatilità del prezzo sottostante. Se il valore del Vega è molto elevato, l’opzione risulta sensibile alle piccole variazioni della volatilità dei prezzi del sottostante e risultano essere opzioni at the money. Un Vega basso indica opzioni in the money o out of the money, con bassa sensibilità alle variazioni dei prezzi.

L’ultimo indice è il Rho, che indica la variazione del prezzo dell’opzione al variare del tasso d’interesse privo di rischio. Nelle opzioni che hanno una vita residua elevata le variazioni del tasso d’interesse hanno un maggiore impatto sui prezzi delle opzioni.

Tali indici sono quotidianamente analizzati dagli investitori, per comprendere come ogni singolo fattore di rischio (variazioni del prezzo del sottostante, vita residua, volatilità e tasso d’interesse) possa influenzare le variazioni dei prezzi, e quindi essere in grado di predisporre una strategia vincente nella costruzione dei propri portafogli contenenti strumenti derivati.

Michael Vitale

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.forexguida.com.